9月1日,吉利汽车(00175.HK)科创板上市申请获受理,迈出回A股的重要一步,这也意味着其有望成为“科创板整车第一股”。

有资深投行人士称,吉利汽车的规模效应将使其成为科创板又一家具有示范效应的现象企业,对中小规模高科技企业的提质增效有带动意义。

根据招股说明书,吉利汽车拟发行不超过17.32亿股(行使超额配售选择权之前),占发行后股份总数不超过15%。本次发行股票种类为人民币普通股(A股),每股面值0.02港元。联席保荐机构为中金公司和华泰联合证券。

本次发行后,吉利汽车已发行股份总数不超过115.44亿股,其中,A股不超过17.32亿股,港股98.13亿股。

李书福为吉利汽车的实际控制人,截至2020年6月30日,李书福直接及间接控制吉利汽车已发行股份总数的41.20%。本次发行后,假设本次发行股数为上限17.32亿股且超额配售选择权未获行使,李书福直接及间接控制的吉利汽车股份占比将被稀释至约35.02%。

吉利汽车是一家设立于开曼群岛并在香港联交所上市的红筹企业。本次发行上市后,吉利汽车将成为一家在香港联交所和上海证券交易所挂牌上市的公司。

9月1日,吉利汽车港股开盘后一路震荡上行,截至收盘上涨4.40%,报17.1港元/股,总市值为1678亿元,市盈率(TTM)为23.7倍。

2020年4月30日,证监会发布的《关于创新试点红筹企业在境内上市相关安排的公告》显示,已境外上市的红筹企业,若要申请在境内发行股票或存托凭证,其市值须满足两类标准之一:一是市值不低于2000亿元人民币;二是市值在200亿元人民币以上,且拥有自主研发、国际领先技术,科技创新能力较强,同行业竞争中处于相对优势地位。

在业内看来,这一政策为吉利汽车回A股市场提供了条件。吉利汽车此次申请在科创板上市,选择的标准便是上述第二类标准。

根据吉利汽车的介绍,该公司是国内汽车自主品牌龙头企业,是智能化、电动化、网联化变革的先行者。2019年度,公司新能源和电气化车型(含领克品牌)销量达11.3万部,同比增速高达69%,销量处于行业前列;2018年,公司率先推出搭载L2级别智能驾驶的车型,先发优势明显。此外,公司积极布局车联网在车端、路端和云端相关领域,并形成多项专利技术。

技术先进性方面,吉利汽车称,作为国内龙头自主品牌乘用车企业,公司通过自主及合作研发,持续推进技术升级和创新,目前已掌握了底盘、动力总成、节能与新能源汽车、智能驾驶等领域的多项关键核心技术。

公司同时称,拥有境内已授权专利9241件、境外已授权专利91件。其中,境内已授权发明专利达2097件。

研发投入上,2017年度~2019年度及2020年上半年,吉利汽车研发投入分别为56.46亿元、61.79亿元、54.51亿元和 21.84亿元,占营业收入的比例分别达 6.03%、5.76%、5.55%和5.88%。

“吉利汽车登陆科创板符合汽车行业‘新四化’发展方向和行业演变趋势。”上述投行人士称,科创板为中国产业升级、经济高质量发展、科技创新发展提供的资本市场助力平台,对造车工业的新四化革命有强大的助推作用。市场的包容性和灵活性,为新支柱产业的发展提供了高效优化的资源配置渠道,也成为高科技红筹企业回归A股的最优路径。

吉利汽车主营乘用车及核心零部件的研发、生产和销售。该公司旗下产品分为吉利、几何两大品牌,覆盖A0至B级主流乘用车市场,2017年该公司推出中高端合营品牌领克汽车。

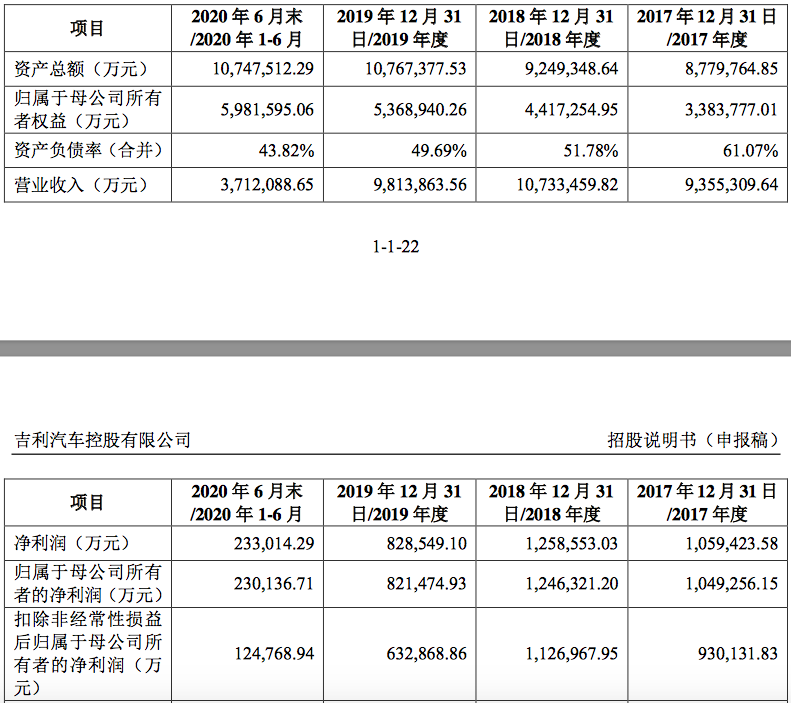

根据招股说明书,2017年度~2019年度及2020年上半年,吉利汽车的资产总额分别为877.98亿元、924.93亿元、1076.74亿元和1074.75亿元;营业收入分别为935.53亿元、1073.35亿元、981.39亿元和371.21亿元;归母净利润分别为104.93亿元、124.63亿元、82.15亿元和23.01亿元。

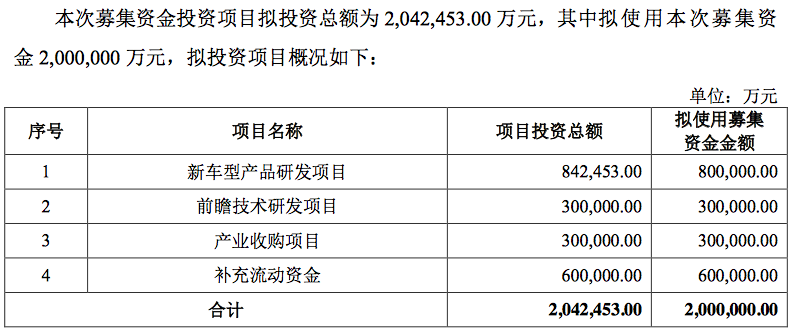

吉利汽车此次募集资金投资项目拟投资总额为204.25亿元,其中拟使用本次募集资金200亿元。募集资金将用于新车型产品研发、前瞻技术项目研发、产业收购项目和补充流动资金,分别将使用募集资金80亿元、30亿元、30亿元和60亿元。

对于未来发展战略,吉利汽车称,将主动迎接行业变革新趋势,继续秉承以创新引领发展的基本方针,通过与全球领先企业交流、协作和分享,占领技术制高点,打造未来汽车出行新业态,逐步实现从汽车制造商向汽车出行科技企业转型的战略目标。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。