1月28日,汽车内饰件企业福赛科技向深交所创业板递交招股书并获受理,拟募资4.63亿元用于年产400万套汽车功能件项目(一期)和补充流动资金,中信建投担任保荐人和主承销商。

值得注意的是,此次募资金额与福赛科技2020年总营收基本持平,其中3.56亿用于年产400万套汽车功能件项目(一期)建设,占募资额比例77%。而“一期建设”意味着后续仍需追加投入,招股书显示,一期建成后仅能形成300万套汽车功能件的生产能力,达到400万套汽车功能件的生产能力需要等二期建设完成。

而大笔募资用于分期建设扩产的背后,福赛科技近年来产能利用率大幅下降,在汽车行业下游增速放缓的情况下福赛科技核心产品的市占率不足3%,同时还存在收入依赖大客户等现象,此时大举募资扩产成效几何?

汽车行业产销量缩减 核心产品市占率不足3%

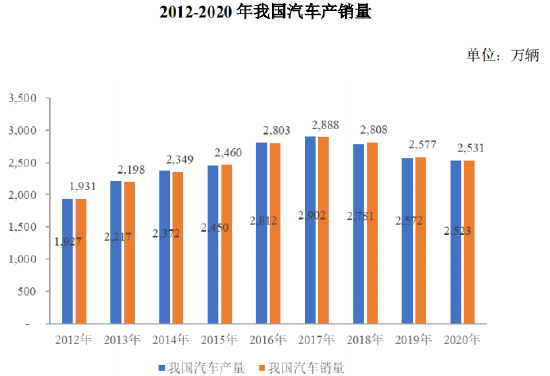

汽车内饰与零部件作为汽车产业链中游,与汽车产业密切联动。根据招股书援引中国汽车工业协会数据,2018年开始,我国汽车的销量和产量均逐年下降。2018-2020年销量分别为2808万辆、2577万辆和2531万辆,同比下降2.77%、8.23%和1.79%。产量分别为2781万辆、2572万辆和2523万辆,同比下降4.35%、7.52%和1.91%。

资料来源:招股书

资料来源:招股书福赛科技成立于2006年,专注于生产汽车内饰功能件,主营产品包括内饰功能件和装饰件。功能件包括空调出风口系统、储物盒、车门内开把手、杯托和其他功能件。装饰件包括副仪表板内饰面板、主仪表板内饰面板、车门内饰面板、装饰圈及装饰条和其他装饰件。其中功能件为福赛科技主要收入来源,2021年前三季度贡献了70.02%的营收。

受下游缩紧的影响,我国汽车内饰行业竞争激烈。因汽车内饰具有种类繁多、不同产品差异化大、除车灯和座椅外的产品单件价值量小等特点,行业单一产品的市场竞争格局分散、集中度低,国内外汽车内饰龙头企业多采取多产品经营的策略。

根据头豹研究院研报,目前中国占据优势地位的内饰件企业主要包括一级供应商外资企业、合资企业与具有一定技术积累和资金支持,且受政策支持力度大,具有市场潜力的自主企业。具体包括外资企业的佛吉亚、河西,合资企业的吉兴集团、环球集团和自主企业的常熟汽饰、华特集团等。而二、三级供应商基本为中国内资企业,集中度较低,竞争激烈,企业规模、技术积累相比一级供应商缺乏核心竞争力。

而福赛科技多作为二级供应商市场份额较小,2020年,福赛科技的核心产品空调出风口、杯托和储物盒在全球汽车中的市场占有率仅为2.24%、1.5%和0.72%。

而目前的销售情况中,福赛科技超八成的收入来自前五大客户,对大客户的依赖程度高。2018-2020年及2021年前三季度,公司来自前五大客户销售收入分别为2.51亿元、3.32亿元、3.61亿元和3.18亿元,占主营业务收入比重分别为83.91%、87.69%、86.85%和86.62%。其中马瑞利已连续三年蝉联福赛科技第一大客户,销售收入占比分别为28.16%、35.17%、39.88%和45.87%。

福赛科技在招股书中表示,公司产品还应用在日产、马自达、本田、丰田、现代、福特等国际汽车品牌,以及长城汽车、吉利汽车、奇瑞汽车、长安汽车、比亚迪等国内自主汽车品牌。

而在营收和净利润规模上,福赛科技远不及同行业可比公司平均值。2020年,福赛科技实现营业收入4.64亿元,低于同行均值3.29亿元,同期天龙股份、肇民科技、唯科科技营业收入分别为9.73亿元、4.95亿元和9.11亿元。

2020年福赛科技净利润为6182.53万元,低于同行平均值5963.71万元。同期天龙股份、肇民科技、唯科科技净利润分别为9276.98万元、1.05亿元和1.67亿元。

受市场竞争的影响,福赛科技近年来主营业务毛利率逐年下滑,2018年-2020年及2021年前三季度分别为35.59%、33.68%、33.13%和32.35%。

业绩增速放缓 产能利用率下降

近年来福赛科技业绩增速放缓,内销收入占比下降,外销收入占比增加。2018-2020年及2021年,其营业收入分别为3.53亿元、4.27亿元、4.64亿元和4.12亿元,同比增长21.11%(2019年)、8.63%(2020年)。归母净利润分别为0.12亿元、0.49亿元、0.63亿元和0.57亿元,同比增长324.7%(2019年)、29.26%(2020年)。

成立之初福赛科技全部收入来自境内,受国内汽车下游缩紧的影响,2017年福赛科技开始筹建墨西哥福赛,2019年4月正式投产,这为福赛科技带来了境外收入。2019-2020年及2021年前三季度,福赛科技外销收入占比分别为0.78%、6.51%和11.59%。

而值得注意的是,一方面境外业务的拓展虽使公司收入有所增长,但难抵公司整体业绩增速放缓和国内市场收紧的趋势,另一方面,境外市场的开拓也会致公司面临贸易政策和外汇变动的风险。

2018-2020年及2021年前三季度,墨西哥比索等外币兑人民币汇率变动导致的公司汇兑净损失分别为-5.04万元、-152.66万元、31.1万元和0.99万元。

资料来源:招股书

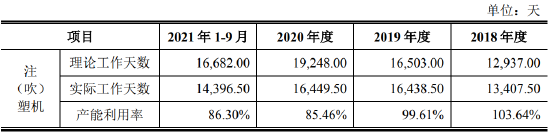

资料来源:招股书此外,福赛科技近年来产能利用率下降明显。2018-2020年及2021年前三季度产能利用率分别为103.64%、99.61%、85.46%和86.3%。2021年前三季度产能利用率相较于2018年下降了17.34个百分点。

受制于公司的产能及工艺,福赛科技承认公司存在通过外协定制的方式采购部分注塑件、喷涂件及电镀件的情况。2018-2020年及2021年前三季度,福赛科技外协采购额分别为7641.28万元、8511.81万元、7631.35万元和8120.75万元,占公司当期原材料采购总额比重分别为41.63%、39.11%、36.17%和40.56%,长期占比较高。

倚重外协生产将对公司自主生产的竞争力产生影响,福赛科技对此提示风险,若公司的外协供应商未能切实有效执行公司的管控措施,或外协加工厂出现大范围生产经营停滞,将对公司产品质量及履约及时性、有效性方面产生负面影响。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。